原标题:2019年个人所得税这6大关键词,交税人您都整了解了没?

新个人所得税法行将施行一周年,但仍有不少交税人对方针内容不甚了解。

例如:个税起征点多少?个税是怎样算怎样扣的?个税汇算清缴是啥意思?.....

薪趣云财税专家(ID:ABABY9-9)提示,搞懂个人所得税新方针,先要整了解这6大关键词!

归纳所得,按年计税

依据2018年8月31日第十三届全国人民代表大会常务委员会第五次会议《关于批改〈中华人民共和国个人所得税法〉的决议》第七次批改)

第二条 下列9项个人所得,应当交纳个人所得税:

(1)薪酬、薪水所得

(2)劳务酬劳所得

(3)稿费所得

(4)特许权使用费所得

(5)运营所得

(6)利息、股息、盈利所得

(7)产业租借所得

(8)产业转让所得

(9)偶尔所得

其间,居民个人获得的薪酬薪水所得、劳务酬劳所得、稿费所得、特许权使用费所得这四大类,兼并为“归纳所得”,按交税年度兼并计税。

有交税人要问了:咱们每个月都交个税, 都显现“薪酬薪水所得”、“劳务酬劳所得”等分类,并没显现“归纳所得”?

薪趣云财税专家(ID:ABABY9-9)表明,是因为现行个税交纳是预扣预缴税款,每月扣缴个税额纷歧。但到年终时,交税人需求将上述四项收入兼并,依照“归纳所得”税率算出终究应交税款。到时,税款多退少补,个税交纳总额不变。

个人所得税起征点

咱们常说的个人所得税“起征点”,其实指的是:减除费用!现在全国个人所得税起征点是5000元,一起个人所得税税率最高的到达45%。

依据方针规则,减除费用有三种算法,分别是:按月、按次及按年。

例如:薪酬薪水所得的累计减除费用,依照5000元/月x交税人当年到本月在本单位的任职受雇月份数核算。

此外,预扣预缴税款时,劳务酬劳所得、稿费所得、特许权使用费所得每次收入不超越四千元的,减除费用按八百元核算;每次收入四千元以上的,减除费用按收入的百分之二十核算。

还有便是,产业租借所得,每次收入不超越四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用。

薪趣云财税专家(ID:ABABY9-9)提示,个人薪酬薪水所得,按月预扣预缴,起征点是5000元;“归纳所得”减除费用按年核算的,起征点为6万元。

税率

2019年新个人所得税法施行后,我国的个人所得税有“预扣率”和“税率”两种核算比率。

薪趣云财税专家(ID:ABABY9-9)介绍,“预扣率”在预扣预缴个人所得税税款时适用。

其间,居民个人薪酬、薪水所得预扣预缴适用“个人所得税预扣率表一”;居民个人劳务酬劳所得预扣预缴适用“个人所得税预扣率表二”。

必需要分外留意的是:稿费所得、特许权使用费所得,预扣率为20%。

以上是“预扣率”的介绍,下面再来看一下“税率”。

归纳所得适用“个人所得税税率表一”,即:百分之三至百分之四十五的超量累进税率。

运营所得适用“个人所得税税率表二”,即:百分之五至百分之三十五的超量累进税率。

此外,利息、股息、盈利所得,产业租借所得,产业转让所得和偶尔所得,税率为20%。

应交税所得额

与个人所得税税率相同,应交税所得额有“预扣预缴应交税所得额”和“全年应交税所得额”两种叫法。

其间,薪酬薪水所得的“累计预扣预缴应交税所得额”算法为,累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确认的其他扣除。

劳务酬劳所得、稿费所得、特许权使用费所得,以每次收入额为“预扣预缴应交税所得额”。

薪趣云财税专家(ID:ABABY9-9)提示,劳务酬劳所得、稿费所得、特许权使用费所得以收入减除费用后的余额为收入额;其间,稿费所得的收入额减按百分之七十核算。

当然了,在预扣预缴环节,薪酬薪水所得、劳务酬劳所得、稿费所得、特许权使用费所得,都是独自计税的,所以,居民个人处理年度归纳所得汇算清缴时,应当依法将四项收入额并入年度归纳所得。

详细的归纳所得“全年应交税所得额”,以每一交税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确认的其他扣除后的余额。

专项附加扣除

依据《个人所得税专项附加扣除暂行办法》规则,专项附加扣除,是指个人所得税法规则的子女教育、继续教育、大病医疗、住宅贷款利息或许住宅租金、奉养白叟等6项专项附加扣除。

详细的专项附加扣除规范如下:

1、子女教育,扣除规范为每子女每月1000元。

2、继续教育,扣除规范为每月400元或3600元/年学历(学位)。

3、大病医疗,假如想要享用这项专项附加扣除,有必要是交税人扣除医保报销后,个人担负累计超越15000元的部分,并由交税人在处理年度汇算清缴时,在80000元限额内据实扣除。

4、住宅贷款利息,扣除规范为每月1000元,扣除期限最长可达20年。

5、住宅租金,扣除规范为800-1500元不等。

6、奉养白叟,扣除规范为最高每月2000元。

在此,薪趣云财税专家(ID:ABABY9-9)提示我们,假如个体工商户、灵敏工作人员有契合专项附加扣除条件的,在预扣预缴环节没有享用到该待遇的,相同,能够在次年汇算清缴时,申报专项附加扣除,享用退税盈利!

汇算清缴

2019年11月20日举行的国务院常务会议提出,暂定两年内对归纳所得年收入不超越12万元或年度补税金额较低的交税人,革除汇算清缴责任。

换句话说,未来两年,个人假如汇总核算全年薪酬薪水、劳务酬劳、稿费、特许权使用费四项收入,不超越12万元,不用汇算清缴。

而“年度补税金额较低”还未有详细规范!

据悉,交税人获得归纳所得处理汇算清缴的详细办法将在近期发布,我们要侧重重视!

汇算清缴到底是啥意思?

其实,所谓年度汇算清缴,便是鄙人一年的3月1日至6月30日,针对上一年的归纳所得依照年度应交税额与预扣预缴税款的差额,多退少补。

这儿薪趣云财税专家(ID:ABABY9-9)得提示一句,除了归纳所得,运营所得也有汇算清缴的规则。

交税人获得运营所得,按年核算个人所得税,由交税人在月度或许季度终了后十五日内向税务机关报送交税申报表,并预缴税款;在获得所得的次年三月三十一日前处理汇算清缴。

责任编辑:

ACAA聚焦数字科技,为行业发展注入新活力

ACAA聚焦数字科技,为行业发展注入新活力 港澳台青年文化嘉年华在蓉举办

港澳台青年文化嘉年华在蓉举办 2023年度国考即将开考这些事项考生要了解

2023年度国考即将开考这些事项考生要了解 医教结合研讨会深度探讨孩子学习困难心理健康教育问题

医教结合研讨会深度探讨孩子学习困难心理健康教育问题 高校团队研发一键式仿真系统助力智慧交通建设

高校团队研发一键式仿真系统助力智慧交通建设 校企联动共育创新人才,“勇立潮头·逐梦启航”新媒体实践训练营硕果累

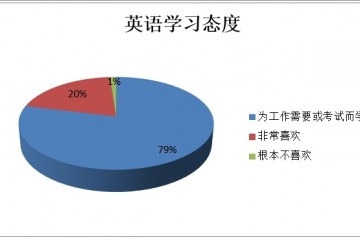

校企联动共育创新人才,“勇立潮头·逐梦启航”新媒体实践训练营硕果累 人文教育助力大学英语教学新模式

人文教育助力大学英语教学新模式 三尺讲台一生奉献(追梦路上)

三尺讲台一生奉献(追梦路上)